Dosya

Önümüzdeki 5 yılda perakendeciler neler yapacak?

Perakende sektör büyük değişim ve gelişim içinde. Bir yandan büyüme stratejileri, yeni yatırım planlarıyla gelecekte neler olacak? Yurt dışına nasıl açılacaklar?

Tam bu ortamda organize perakende sektöründe faaliyet gösteren firmaların önümüzdeki 5 yılın büyüme planlarını merak ettik. Büyükler arasında yaşanan konsolidasyonların yatırım kararlarına etkilerini sorduk. Sektör içindeki iflas erteleme kararlarının ve söylentilerinin nasıl bir yatırım ortamı yarattığını öğrenmeye çalıştık.

Ortaya keyifle okunacak bir dosya konusu çıktı.

Orka Holding: 5 yıldaki büyüme hedeflerimiz 2,5 kat artacak

Önümüzdeki 5 yıldaki büyüme hedeflerinin 2,5 kat olduğunu, bunu da ihracatı ve yurtdışındaki mağaza sayısıyla yurtdışındaki etkinliği arttırarak yapmayı planladıklarını söyleyen Orka Holding Yönetim Kurulu Başkanı Süleyman Orakçıoğlu, büyükler arasındaki konsolidasyonun yatırım kararlarını etkilemediğini söyledi. Sektörde yaşanan iflas erteleme kararlarının ve söylentilerinin negatif bir pozisyon yaratmadığını belirten Orakçıoğlu, “Bu sebeple biz söylentilerin dışında ve aynı zamanda kendi hedeflerimiz doğrultusunda, ekibimizle birlikte bir takım olarak hareket ediyoruz. Bizim için tedarikçilerimiz ve kendi üretim yaptığımız fabrikalarımız ve bunlarla olan iş akış süreçlerimiz herhangi bir değişime uğramadan devam ediyor. Biz kendi adımıza, arz ve talep dengesi, müşteri talepleri ve markalarımızın hedefleri doğrultusunda devam ediyoruz” dedikten sonra büyümenin sınırlı kalması durumunda büyükler arayı daha fazla açmazlar mı, bu durum satın alma şartlarında da farklılaşmaya sebep olmaz mı? sorumuzu ise şöyle cevaplandırdı:

“Büyüklüğün, farklılaşmanın ve niş alanlarda faaliyet göstermenin farklı stratejileri var. Her firmanın önce hedef kitlesine göre strateji üretmesi ve markalarını buna göre konumlandırması gerekir. Biz büyüklükten çok, işlevselliğe önem veriyoruz.”

Bimeks: Karlılık üreten bir büyüme stratejimiz var

Gelecek 5 yılda, karlılık üreten bir büyüme stratejileri olduğunu söyleyen Bimeks Yönetim Kurulu Başkanı Murat Akgiray, “Metrekare başı verimliliği artıran, entegrasyonu güçlendiren bir büyüme planı ile ilerliyoruz. Omnichannel, yani mağaza-web entegrasyonu, bu stratejinin ana unsuru olacak. Satış alanımızı metrekare olarak yıllık % 5 büyütürken, satışlarımızı yıllık % 20 artırmayı hedefliyoruz. Bimeks geçtiğimiz 3 yılda iki rakibini ( Electroworld ve Darty) satın alarak sektöründe ikinciliğe ulaştı. Yani sektördeki konsolidasyonu büyük oranda yapmış oldu” dedikten sonra iflas ertelemeler konusunda şu bilgileri verdi:

“Tüketici elektroniği sektörü, 40 milyar TL’lik büyük bir pazar. Piyasadaki genel ve konjonktürel olumsuzluklar her sektörde olduğu kadar bu sektörde de talep ve maliyet odaklı etkiler oluşturuyor ama tüketici elektroniği sektöründe yoğunlaşmış bir olumsuzluk olduğunu söyleyemeyiz. Unutmamak gerekir ki, şirketleri başarılı veya başarısız yapan, içinde bulundukları sektör değil, oluşturdukları iş modeli ve sürdürülebilir karlılık üretme kapasiteleridir. Bunu başaran firma başarılı olur ve büyür.”

Tüketici elektroniği sektöründe organize perakendenin payının henüz % 20 olduğunu belirten Akgiray,” Ve kaçınılmaz olarak, küçük perakendeci/bayi sisteminden organize perakendeye dönüşüm devam edecek. Tedarikçiler ve üreticiler, ürünlerini tüketiciyle buluşturabilmek ve birbirleriyle rekabet edebilmek için organize perakende zincirlerine ihtiyaçları var. Dolayısıyla, stratejik düşünebilen tedarikçiler bu dönemde daha destekleyici olacaktır, bunun kendi yararına olacağını bilecektir” dedikten sonra konuşmasını şöyle tamamladı:

“Teknoloji perakende sektöründe, kısa vadeli duraklamalar olabilir ama büyüme trendi gücünü korur. Zira 40 milyar TL’lik bir pazarda, teknoloji perakendecilerinin payı halen % 20 civarında ve bu pay düzenli olarak yükseliyor. İnsanlar perakende zincirlerini, bayi/küçük perakendecilere göre daha çok tercih etmeye devam edecekler. Dolayısıyla, ana pazarda büyüme mütevazı olsa bile, bu dönüşüm sebebiyle teknoloji perakendecilerinin güçlü büyüme trendi önümüzdeki yıllarda da devam edecek. Dolayısıyla üreticiler, bir veya iki firmaya bağımlı olmak istemezler.”

Sportive: Önümüzdeki 5 yılda AVM’lere yöneleceğiz

Türkiye’de 21 ilde 38 mağaza ve 29.715 m2 satış alanıyla yılda 11 milyon müşteriye ulaşan Sportive’in Genel Müdürü Zeynep Selgur, 2016 yılında yüzde 13 büyüyeceklerini söyledi.

Selgur, “Sportive, 2012 yılında Türkiye’de spor perakendesindeki açığı görerek yatırımlarına başladı. O zamandan itibaren de her yıl yükselen bir grafik yakalamayı başardı. 2013 yılından bu yana m2’de %54 oranında büyüme gerçekleşti. 2015 yılında hizmete giren 14 yeni mağaza ile toplam mağaza sayısı 38 oldu. Ciroda da 2013 yılından bu yana %45 oranında büyüme yakalayarak 157,3 milyon TL’ye ulaştı.2016 yılsonu ciro hedefimiz 175,2 milyon TL. Aktif sporda büyüme planlarımızı yakalayıp karlılığa geçiyoruz. 2017 yılından itibaren de yüzde 20-25 bandında büyümeyi hedefliyoruz. Önümüzdeki 5 yılda AVM’lere yöneleceğiz. AVM’lere 450 metrekarelik mağazalarla gireceğiz. Mevcut AVM’ler haricinde cadde mağazacılığında da güçleneceğiz. 2016 yılı sonunda 42 mağazaya, 32.828 metrekarelik satış alanına ulaşmayı planlıyoruz. Ayrıca Anadolu’da da büyümeyi hedefliyoruz. Yeni Pazar arayışlarımızı sürdürürken İran pazarı içinde araştırmalar yapıyoruz. Yıllık 4,5 milyon ziyaretçiyi ağırlayan Sportive.com.tr’nin 2016 ciro hedefi 7 milyon TL” dedi.

Gözalan Group: Marka karmamızı çeşitlendirmeye çalışıyoruz

Gözalan Group olarak 2016 yılında açılan mağazalar ile birlikte 50 Columbia Monobrand ve 7 Mustang Jeans Monobrand mağazası bulunduğunu söyleyen Gözalan Group Genel Müdür Yardımcısı Arda Tayanç, “Önümüzdeki 5 yıl içinde Columbia markamız ile 80 monobrand mağazaya, Mustang Jeans markamız ile 30 monobrand mağazaya ulaşma hedefimiz bulunmaktadır. 2016 İlkbahar-Yaz dönemi ile birlikte Yoga ve sportswear ürün gamı geniş olan Prana’yı tüketiciler ile buluşturduk. 2016 Sonbahar-Kış sezonu ile Mountain Hardwear markasının lansmanını yapıyor olacağız. Outdoor günümüzde büyük bir tutku ve yaşam biçimi haline geldi. Columbia, Mountain Hardwear, Prana ve Sorel ile birlikte outdoor pazarının daha da büyümesi ve gelişmesi için Gözalan Group olarak tüm yatırımları yapıyoruz. Tabi bu yatırımların dışında yeni marka görüşmelerimizde devam etmektedir. 5 yıl içinde en az 2 yeni markayı da Gözalan Group çatısı altında distribütörlük anlaşmalarını yapıyor olacağız” dedikten sonra şunları söyledi:

“Perakende sektöründe bir konsolidasyon eğiliminden söz edilmekte ama bu bizim yatırım kararlarımızı etkilememekte. Biz yıllardır bildiğimiz ve inandığımız işi yapıyoruz, yeni marka seçimlerinde de pazarın o markalara ihtiyacı, pazardaki boşluk, eğilim gibi birçok konuyu değerlendiriyoruz. Yeni görüştüğümüz markalar ile birlikte marka karmamızı çeşitlendirmeye çalışıyoruz. Outdoor pazarının büyümesi ile birlikte son 5 yılda satışlarımızı %720 arttırdık. Önümüzdeki 5 yıl içerisinde de büyüme trendimiz ve yatırımlarımız aynı hızda devam edecektir.”

Sektör içindeki iflas erteleme kararlarına çok üzüldüklerini söyleyen Tayanç, “Büyük ve köklü firmaların bu durumları sektör içinde olumsuz bir hava yaratmakta, Gözalan Group olarak gerek mevcut markalarımız için, gerekse yeni marka yatırımlarımızda çok dikkatli olmaya çalışıyoruz. Eskiden günümüze gelen çok risk çok kazanç inancından biraz uzak durarak emin adımlar ile sürekli bir büyüme potansiyeli içinde çalışmalarımıza devam ediyoruz. Tedarikçi olarak eğer distribütörlüğünü yaptığımız markaları düşünürsek; Gözalan Group olarak 2004 yılından beri Columbia Sportswear Company nin, 2013 yılından beride Mustang Jeans markasının distribütörlük ve üretim lisans anlaşmamız bulunmakta. Her iki marka da Türkiye ve CIS ülkelerinde yaptığımız yatırımları yakından takip etmektedirler. Distribütörü olduğumuz her iki markanın da gücünü ve desteğini arkamızda hissettiğimiz için bizimde yatırımlarımız aynı oranda büyüdü” dedikten sonra şu bilgileri verdi:

“Tedarikçi olarak Gözalan Group’u düşündüğümüzde, markalardan aldığımız güç ve bize verdikleri imkanlar doğrultusunda bizimle birlikte aynı gemide olan bayilerimize desteğimiz her zaman devam edecektir.

Büyümenin sınırlı kalması durumunda piyasada olumsuz bir hava ya da yolunda gitmeyen bir şeyler var demektir. Böyle bir olumsuzluk havasında küçüğünden büyüğüne tüm işletmeler etkilenir. Belirli hedefler ve kotalar satınalma şartlarını doğrudan etkiler. Eğer büyüme sınırlı kalırsa üretim adetleri düşer ve doğal olarak ürün birim fiyatları artar dolayısıyla tüketiciye fiyat artışı olarak geri döner. Bu döngü üreticiden son tüketiciye kadar herkesi olumsuz etkiler.

Dileğimiz; üreticisinden-tüketicisine, İhracatçısından-İthalatçısına devamlı gelişen bir ekonomi içerisinde sürdürülebilir bir büyümedir.”

E-Bebek: 2020 yılında 130 mağazaya çıkmayı planlıyoruz

E-Bebek olarak e-ticaret ve perakende alanında anne-bebek sektörünün öncü firması olarak hizmet verdiklerini söyleyen E-Bebek Genel Müdürü Halil Erdoğmuş, “2003 senesinde tüm dünyada az rastlanan ‘click to brick’ iş modelini uygulayarak fiziki mağazacılığa geçiş yaptık. Önümüzdeki 5 yıllık büyüme planımızı Türkiye içinde ve dışında olmak üzere iki aşamalı öngörüyoruz. 2016 yılına 61 mağaza ile başlamıştık, bu yılı 81 mağaza ile tamamlamayı ve 2020 yılında 130 mağazaya çıkmayı planlıyoruz. 2018 yılından itibaren ise yurt dışında mağazalar açmayı ön görüyoruz. Ancak yurt dışı yatırımlarımız için planlamalarımız henüz tamamlanmadı” dedikten sonra büyükler arasındaki konsolidasyon yatırım kararınızı etkiler mi? sorusunu yönelttiğimde ise Erdoğmuş, “Her ne kadar bebek ürünleri satan bir perakende firma olarak gözüksek de büyükler içindeki konsolidasyon bizi de yakından ilgilendiriyor. Zira bebek ürünleri pazarının önemli miktardaki cirosu büyük gıda perakendecilerinde yapılıyor. Özellikle bebeklerle ilgili hızlı tüketim ürünlerinde önemli rakiplerimiz gıda perakendecileri olduğu için onları yakından takip ediyoruz. Ancak bu konsolidasyonların bizim yatırım kararlarımızı değiştirmesini öngörmüyoruz” dedi.

İflas erteleme kararlarının bir kısmının iyi niyetli olmadığı kanaatinde olduğunu ifade eden Erdoğmuş, şu açıklamada bulundu:

“Bu nedenle iflas ertelemeler tedarikçilerin daha dikkatli olmalarını gerektiriyor. Tedarikçiler kendilerini daha fazla güvende hissedecekleri satış koşullarını öne süreceklerdir. Sektöre yeni girecek yatırımcı olacağını sanmıyoruz, bu yüzden eskisinden farklı bir ortam olmayabilir.

Tedarikçiler ödeme koşullarında kendilerini rahat hissettiren firmalara karşı daha bonkör olabilirler. Riskli gördüğü oyunculardan uzak durma ya da koşullarını zorlaştırma eğilimi artabilir. Diğer taraftan firmaların alacaklarını sigortalayan firmaların iş hacimleri artacaktır. Ticari alacak sigortasının önümüzdeki 5 yıllık dönemde daha fazla kullanılmaya başlanması kaçınılmaz gözüküyor.”

Satın alma şartlarının her firmanın kendi özelinde değerlendirmenin daha doğru bir yaklaşım olabileceğini kaydeden Erdoğmuş, “Büyük resme baktığımızda, büyüdükçe daha fazla büyümenin hatta aynı büyüklükte kalabilmenin daha zor olduğu gerçeğini de unutmamalıyız. Büyümenin sınırlı kalması büyük oyuncular için önemli bir zorluk olarak da değerlendirilmesi gerekebilir. Satın alma şartlarındaki farklılaşmanın her firmanın kendi güçlü ya da zayıf yönleri ile daha fazla ilgili olduğu gerçeğinin bir kere daha altını çizebiliriz” dedi.

Boyner, internet satışlarında da ciddi bir sıçrama bekliyor

Boyner Genel Müdürü Deran Taşkıran, beş yıl sonrasına ilişkin mağaza sayısı anlamında en büyük olmanın realistik olmadığını, ancak toplam ciro ve metrekare anlamında o yöne doğru gitmeyi hedeflediklerini belirtmişti. Ayrıca, grup internet satışlarında da ciddi bir sıçrama bekliyor. 2015’de ciro içindeki payı yüzde 2.5 olan internet satışlarının 2018 sonunda yüzde 10’a çıkartılması hedefleniyor.

Dosya

E-ticarette süpermarket alışverişi 3 yılda 7,5 kat büyüdü

En yüksek tercih oranı, yaşam ömrü daha uzun olan ürünlerde. Hızlı tüketim ürünleri alışverişi yapan tüketicilerin satın alma gerçekleştirdikleri ürün kategorilerine baktığımızda, birinci sırada %74.18 oran ile deterjan ve temizlik, ikinci sırada ise %55.36 oran ile gıda ve şekerleme ürünlerinin olduğunu görüyoruz. Bu kategorilerde en çok dikkat çeken nokta, tüketicilerin yaşam ömrü daha yüksek olan ürünleri tercih ediyor olması. Tüketiciler, satın almalarında sürprizlerle karşılaşmak istemiyorlar.

Dünyada ve Türkiye’de perakende sektörüne baktığımızda, markalar pek çok farklı alanda savaş veriyor. Ekonomik faktörler ve artan rekabetin yanı sıra sektörde gitgide hızlanan dijitalleşme süreçleri, bugün perakende markalarının, temel stratejilerini yeniden şekillendiriyor. Bu dijitalleşme sürecini sadece e-ticaretle sınırlamak çok mümkün değil.

Rakamlara baktığımızda, dünyada e-ticaretin perakende sektöründeki payı, yüzde 11 civarındayken Türkiye’de bu oranın, yüzde 5 civarında gerçekleştiğini görüyoruz. Bu oranlara bakarak hâlâ geleneksel perakende ve fiziksel mağazacılığın, perakendenin kalbi olduğunu söyleyebiliriz. Ancak geçtiğimiz 5 yıl içinde e-ticaretin perakende sektöründeki hızlı büyüme oranları, bildiğimiz bir gerçeğin altını çiziyor. Bu trend, sektör oyuncularının iş akışlarını yeniden gözden geçirmeleri ve yenilenmeleri anlamında oldukça önemli itici bir güç.

Dönüşüm zamanı

Perakende sektöründe dijital dönüşüm kritik önemini koruyor. Sektörde, e-ticaretin 2021 yılı için öngörülen küresel satışlarda yaklaşık yüzde 15 oranında pay sahibi olarak en büyük kanal konumuna ulaşması bekleniyor. Şirketler, dağıtım kanallarını ve müşteriye erişimlerini geliştirmek için yeni teknolojilere yatırım yapıyor, tüm kanallarda müşteri deneyimini iyileştirmek önem taşıyor.

Yıkıcı teknolojilere yatırım yapmak perakendecilerin stratejilerinin temel parçası. KPMG’nin hazırladığı ‘Perakende Sektöründe Birleşme ve Satın Alma Trendleri’ raporuna göre şirketler 2019’da iş modellerini, müşteri yüzü süreçlerini ve kanallarını gerek birleşme ve satın almalar aracılığıyla gerek teknoloji oyuncularıyla stratejik işbirliği yaparak dönüştürmeye devam edecek. Bunun bir örneği, Carrefour’un kişiselleştirilmiş alışveriş deneyimi geliştirmek için Google ile işbirliği yapması. Diğer bir örnekse, L’Oreal’in artırılmış gerçeklik uygulaması şirketi Modiface’i satın alması. Modiface’in patentli uygulaması, kullanıcıların kendileri üzerinde farklı makyaj ve saç modellerini görselleştirmesine yardımcı oluyor.

Özetle, teknoloji şirketleriyle dönüşümcü ortaklıklar ve işbirlikleri bu yıl içerisindeki birleşme ve satın alma işlemlerinde önemli rol oynayacak.

E-ticaret ve dijitale yatırım yapan markalar gelirlerini artırıyor

E-ticaret ve dijitale yatırım yapan markalar gelirlerini artırıyor

Dünyadaki duruma dönüp baktığımızda, Deloitte’un her yıl yayınladığı, Perakendenin Küresel Güçleri raporunda, bu yıl dikkat çeken birkaç konunun altını çizmekte yarar var. Geçen yıl listeye 6’ncı sıradan giren Amazon bu yıl 4’üncü sıraya yerleşerek en yüksek gelir artışını gerçekleştiren perakende markası oldu. Bunun yanında listenin birinci sırasında bulunan Walmart’ın geçtiğimiz yıl, online satışlarını yüzde 63 oranında artırmasının, birinciliği korumasında önemli bir etkisi olduğunu söylemek mümkün. Walmart geçtiğimiz yıllarda Jet.com, ModCloth, Shoes.com, Moosejaw ve Bonobo gibi online perakende kanallarını satın alarak, dijital dünyadaki deneyimini artırmıştı.

HTÜ e-ticaret tercihleri ve markaların performansı

Twentify’in “Türkiye’de E-ticaret: Çevrimiçi Alışverişte Tüketici Davranışları Araştırması ve Marka Karşılaştırması” raporuna göre Hızlı Tüketim Ürünleri kategorisinde ihtiyaç dahilinde ürün araştırıyor ve sipariş veriliyor. Cinsiyetin bir farklılaşma yaratmadığı bu kategoride, en sık ürün araştıran tüketiciler 45+ yaş grubunda, en sık ürün satın alımı yapan tüketiciler ise 18-24 yaş grubunda. Bununla beraber, en sık oranda deterjan ve temizlik, gıda ve şekerleme, tuvalet ve havlu kağıt gibi yaşam ömrü daha uzun olan ürün kategorilerinden alışveriş gerçekleştiriliyor.

Hızlı tüketim ürünleri kategorisinde %28.23 ile akla ilk gelen marka olan Migros Sanal Market, bilinirlik alanında da %77.90 ile birinci sırada. İkinci sırada %68.93 ile Hepsiburada ve üçüncü sırada %65.65 ile Gittigidiyor bulunuyor. Satın alma oranında, %51.20 ile Migros Sanal Market birinci, %42.01 ile Hepsiburada ikinci ve %36.98 ile N11 üçüncü sırada. Sadece İstanbul’a baktığımızda, Getir ve CarrefourSA, hem bilinirlik hem de satın alma açısından oranlarını büyük bir farkla artırıyorlar.

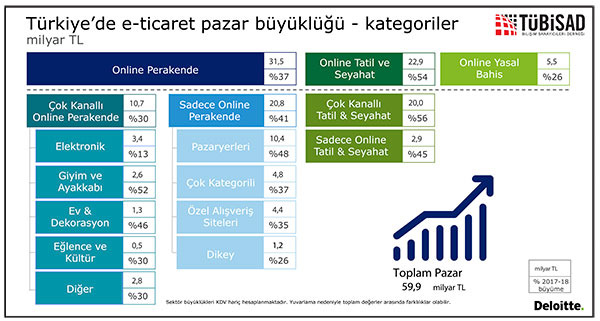

Brandzone onlinede birim fiyatlı analiz yapıyor

Brandzone Kurucu Ortağı Cem Köz, geçtiğimiz günlerde açıklanan Bilişim Sanayicileri Derneği’nin (TÜBİSAD) yıllık “Türkiye e-Ticaret Pazar Büyüklüğü” raporuna göre, e-ticaret sektörü 2018 yılında yüzde 42 büyüme ile 59.9 milyar liralık hacme ulaştığını hatırlatarak aynı rapora göre 2014-2018 yılları arasında sektörün ortalama yıllık büyüme hızı da yüzde 33 oranında seyrettiğini söyledi. Türkiye’de 2018’de e-ticaretin toplam perakende içindeki payı yüzde 4.1’den yüzde 5.3’e çıktığına dikkat çeken Köz, “Buna göre Türkiye’de geçen yıl yapılan perakende harcamaların yaklaşık 20’de biri online kanallardan geçti. Ancak bu oran geçen yıl gelişmekte olan ülkelerde yüzde 5.9’a, gelişmiş ülkelerde ise ortalama yüzde 11.1’e ulaştı. Veriler ışığında e-ticarette halen arzu edilen seviyede olmadığımızı söyleyebiliriz” dedikten sonra konuyla ilgili hizmetlerini ve önerilerini anlattı:

“BrandZone olarak sunduğumuz servislerle iş ortaklarımızın satış ve karlılık hedeflerini gerçekleştirmede büyük bir fayda sağlıyoruz. Online mecrada da çok çeşitli hizmetler sunuyoruz. Online pazar yeri olarak adlandırılan Gittigidiyor, N11 ve Hepsiburada gibi mecralardaki dükkanların fiyatlarını takip ediyor; raporları dükkanların puanlarına, fiyatlarına ve isimlerine göre ayrıştırarak çeşitli rekabet analizleri yapıyoruz. Hızlı tüketim ürünlerinde ise birim fiyatlara göre analizler hazırlıyoruz. Ayrıca, online banner kampanyalarını takip ediyor; satış kanalları ve markalar bazında fiyat endeksleri hazırlıyoruz. BrandZone olarak şirketlere hem rekabeti hem de ürün gamını doğru inceleyerek kapsamlı bir fiyat çalışması yapmalarını ve fiyat değişimlerini günlük olarak takip etmelerini tavsiye ediyoruz.

Tüketicinin alışveriş alışkanlıkları değiştikçe, perakende sektörünün de dijitale doğru kaydığını ve markaların bu alanlara daha fazla yatırım yaptıklarını göreceğiz. Artan e-ticaret hacmi, yüksek indirim marketlerinin alışveriş alışkanlıklarını değiştirerek en küçük ilçelere kadar yayılma politikası, indirim ve kampanyalarının sürekliliği, fiyatların ve marka çeşitliliğinin alım gücüne göre düzenlenmesi gibi etkilerin perakendedeki satış başarısını olumlu anlamda etkileyeceğini düşünüyoruz.”

IdeaSoft: Online alışveriş sayısı %21, cirolar ise %64 büyüdü

E-ticaret altyapı şirketi IdeaSoft, 2019 yılının ilk 3 ayında KOBİ’lerin e-ticaret hacmindeki değişimi inceledi. Ideasoft kullanıcısı 7.000’den fazla sanal mağazadan verilen 1 milyon siparişten hareketle paylaşılan rapora göre; geçtiğimiz yıla göre %112 artan online gıda satışları 2019’un ilk 3 ayında en hızlı büyüyen ürün kategorisi oldu. Aynı dönemde online dükkanların e-ticaret satışlarından elde ettikleri gelir ise %64 arttı. İnternetten gıda alışverişlerini en çok erkekler tercih ederken, sağlıklı beslenmek için organik ve yöresel ürünleri tercih eden tüketiciler, özellikle e-ticaret mağazalarına yöneliyor.

Ideasoft’un incelemesine göre, yılın ilk çeyreğinde internetten gıda kategorisinde en çok; yöresel ürünler, organik gıdalar, ramazan paketleri, kurutulmuş gıdalar, reçel ve konserve satışı gerçekleştirildi. Sağlıklı beslenmek için organik ve yöresel ürünleri tercih eden tüketicilerin e-ticaret sitelerine yönelmesindeki en büyük nedenin ise fiyat karşılaştırma imkanı olduğu görüldü. Gıda kategorisindeki siparişler özellikle büyük illerden gelirken, Güneydoğu, Karadeniz ve Akdeniz bölgeleri en fazla gıda satışı yapan bölgeler oldu.

2019 yılının ilk 3 ayında KOBİ’lerin e-ticaret hacmindeki değişim incelendiğinde ise Ocak, Şubat ve Mart aylarında online dükkanların e-ticaret satışlarından elde ettikleri gelir 2018 yılına göre %64 büyüdü, internetten verilen toplam sipariş sayısı bir önceki yılın aynı dönemine göre %21 arttı.

Türkiye’de güçlü bir online alışveriş kültürünün oluştuğunun altını çizen Ideasoft CEO’su Seyhun Özkara, “Online alışveriş yapanların oranı 2013’te %24 iken bugün %45’i aştı. Son 5 yılda e-ticaret penetrasyonundaki artış neredeyse %100’ü buldu. Artan kullanıcı sayısıyla birlikte e-ticaret ve e-ihracat alanına yönelen kişi ve işletme sayısı da hızla artıyor. KOBİ’ler ülke ekonomimizin bel kemiği olduğu gibi e-ticaret sektörünü de büyütmeye devam ediyor” dedi.

Migros Sanal Market, Türkiye’nin en büyük gıda e-ticaret markası

Müşterilerin ihtiyaç duydukları tüm platformlardan hizmet vererek hayatlarını kolaylaştırdıklarını söyleyen Migros Ticaret A.Ş. yetkilileri, “Yeni jenerasyonun alışkanlıklarına ve sosyal hayatın artan dinamizmine paralel olarak çoklu kanal kullanımı daha da önem kazanıyor. Bunun yanında Migros çalışanlarının yüzde 81’ini Y kuşağının oluşturmasının verdiği dinamizmle dijital dünyayı yakından takip ediyor ve Türkiye’yi ilklerle tanıştırmaya devam ediyoruz. Yaptığımız pazar araştırmaları ve fokus grup çalışmalarında gördük ki müşterinin e-ticaretteki en temel beklentisi güven. Migros da Türkiye’de 65 yıldır tüketici ile bu güven ilişkisini en iyi kuran marka” dedikten sonra şu bilgileri verdiler:

“Migros Sanal Market, 1997’de Avrupa’nın ilk gıda e-ticaret operasyonu olarak başlamıştı. Bugünse Türkiye’nin en büyük gıda e-ticaret markası olarak, 35 ilde 142 teslimat noktasından soğutuculu araçlarla saatlik teslimat yapıyoruz. Migros Sanal Market’in bugün ise 1,7 milyonu aşkın kullanıcısı var. Büyüme oranı şirket büyümemizin 3-4 katı seviyesinde. Mobil ve akıllı cihazların kullanımındaki artışla birlikte ‘Mobil Sanal Market’ de devreye girdi. Birbirinin tamamlayıcısı olan bu kanallar sayesinde müşterilerimiz alışverişlerini aynı ürün ve hizmet kalitesiyle mağazalarımızdan ya da Migros Sanal Market’ten yapabiliyor; web’ten başladıkları bir işlemi mobil uygulamadan sonlandırabiliyorlar. Yakın zamanda Mobil uygulamamıza ‘M Kolay’ özelliği ekledik. Bu sayede müşterilerimiz mağaza alışverişleri esnasında mobil cihazlarından barkodlarını okuttukları ürünleri direkt olarak alışveriş torbalarına atıyor ve ürünleri kasadan tekrar geçirmeden ödeme yapabiliyorlar. Diğer taraftan yöresel ve organik ürünleri arayan müşterilerimize Tazedirekt’le hizmet verirken, gurme ve ithal ürünleri tercih eden müşterilerimize de macro online app’lerimizle ulaşıyoruz.”

Migros Hemen, İstanbul’da Ataşehir ve Bahçeşehir’den başladı

Bu çok kanallı yapının en yeni üyesinin de Migros Hemen olduğunu kaydeden yetkililer, “Migros’un 65 yıllık perakende ve 20 yılı aşkın e-ticaret tecrübesinin yanı sıra, yüzbinlerce çeşit ürünü ve taze ürün gamındaki gücümüzü Migros Hemen de arkamıza alıyoruz. Migros Hemen için şu an İstanbul’da Bahçeşehir ve Ataşehir’de son kontrollerimizi yapıyoruz. Halen 81 ilde 2 binden fazla mağazamızla hizmet veriyoruz. Bu güçle Migros Hemen’i çok hızlı ve kolayca yaygınlaştırabileceğiz” dedikten sonra konuşmalarını şöyle tamamladılar:

“Gelecek dönemde müşteriye daha fazla yaklaşıp, ondan gelen talep ve mesajları doğru okuyabilmek sektörde başlı başına bir avantaj sağlayacak. Bu nedenle, teknolojik yatırımlarımızı sürdürerek gerek iç süreçlerimizde, gerekse müşterilerimize sunduğumuz hizmetlerde dijital dönüşümümüze devam edeceğiz. Müşterimize sunduğumuz kişiye özel tekliflerle, avantajlı fiyatlarla ve fark yaratan hizmet anlayışımızla sürdürülebilir büyümemize ve verimliliğimize katkı sağlayacak uygulamalar geliştirmeyi sürdüreceğiz.”

GittiGidiyor: Taşımakta zorlanılan ağır ürünler, sanaldan alınıyor

Hızlı tüketim ürünlerinin bulunduğu süpermarket kategorisinin son 3 yılda 7,5 kat büyüdüğünü söyleyen GittiGidiyor Ticari Direktörü Bülent Elçin, “GittiGidiyor’da kullanıcılarımızın en çok tercih ettiği ürün grupları arasında deterjan-temizlik ürünleri, çay, kahve, zeytinyağı, şarküteri ürünleri ve yerel ürünler yer alıyor. Tüketicilerin özellikle marketten satın aldıklarında taşımakta zorlandıkları ağır ürünleri e-ticaret vasıtasıyla sipariş edebilmeleri ve bu ürünlerin diledikleri yere teslim edilmesi, onlar için büyük kolaylık sağlıyor. Öte yandan, online kanallarda belirli periyotlarda ve dönemlerde sunulan avantajlı fiyat ve indirimler de tüketiciler için internetten alışverişi cazip kılıyor” dedikten sonra şu bilgileri verdi:

“Türkiye’nin ilk online pazaryeri olarak platformumuzda hem hızlı tüketim ürünleri üreten markalara hem de bu markaların bayilerine yer veriyoruz. Ayrıca yerel ve ulusal süpermarket zincirleri, açtıkları mağazalar sayesinde GittiGidiyor üzerinden ürünlerini tüketicilerle buluşturuyor. GittiGidiyor, pazaryeri modelinde ticaret yapılan bir platform olduğu için kendimize ait ürünlerimiz bulunmuyor.”

Markaların e-ticaret platformları üzerinden satış yapma olanaklarını değerlendirmelerinin olağan bir gelişme olduğunu kaydeden Bülent Elçin, “Çünkü dijitalleşen dünya, hayatımızın her alanında pek çok değişim yaratıyor. Perakende sektörü de her geçen gün değişen ve gelişen teknoloji sayesinde bu dijital rüzgârın etkisine giriyor. Tüketiciler artık sadece fiziksel mağazalardan değil, her an her yerde ulaşabildikleri online mağazalardan da alışveriş yapabilmeyi ve e-ticaretin kolaylığından faydalanabilmeyi talep ediyor. Dolayısıyla günümüzde perakende sektörünün kilit oyuncularının e-ticarete adım attıklarına ve omni-channel (çok kanallı) yolculuklarına başladıklarına şahit oluyoruz. E-ticarette yer alarak daha çok müşteriye ulaşmayı ve pazar paylarını artırmayı hedefleyen markalar sektörümüzü de olumlu etkiliyor. Klasik perakendecilerin ve KOBİ’lerin e-ticarete dâhil olması, sektörümüzün daha fazla büyümesini ve çok daha hızlı bir biçimde gelişmesini sağlayacak” dedi.

CarrefourSA: Aylık ortalama 25 bin sipariş alıyoruz

CarrefourSA: Aylık ortalama 25 bin sipariş alıyoruz

Online gıda alışverişinin her geçen gün gelişen bir müşteri hareketi olduğunu kaydeden CarrefourSA Genel Müdürü Kutay Kartallıoğlu, “Vakti kısıtlı olanlar, market gezebilme imkanı olmayanlar için online gıda alışverişi, son derece avantajlı. Cirodan ziyade, carrefoursa.com’un tercih edilir bir platform olması çok daha önemli. Geçtiğimiz Nisan ayında yaklaşık 25 binden fazla müşterimize online market siparişlerini teslim ettik. Satışlarımız, geçen senenin Nisan ayına göre yaklaşık yüzde 40 arttı” dedi. Online gelirlerin yarısından fazlasının hızlı tüketim ürünlerine ait olduğunu, en çok kuru gıdalar, taze gıdalar, içecek, temizlik ürünleri ile anne – bebek ürünleri ve yöresel ürünler tercih edildiğini ifade eden Kartallıoğlu, bu kanala yapılan yatırımları da şöyle açıkladı:

“CarrefourSA.com, başlı başına bir hipermarket gibi hizmet veriyor. CarrefourSA.com’da ürüne erişim adımlarının hızlı olması ve ürün çeşidinin fazlalığı, tercih edilmemizi sağlıyor. Depo sayımızı artırıyor, hizmet kapsamımızı genişletiyoruz. Gıdanın dışındaki ürünleri, kargo ile Türkiye’nin her yerine ulaştırıyoruz.

Sipariş hazırlama süreçlerimizi uçtan uca dijitalleştiriyoruz. Böylece en verimli ve hızlı şekilde müşterilerimize siparişlerinin eksiksiz ve hatasız olarak hazırlamasını sağlıyoruz. Öte yandan hizmet kapsama alanımızı genişletirken teslimat sürelerimizi de kısaltmayı sağlayacak yatırımları yapmaya devam ediyoruz. Müşterilerimizin hizmetine sunduğumuz yeni web kullanıcı deneyimi ve yeni mobil uygulamamızı da değişen kullanıcı ihtiyaçlarına uygun olarak sürekli geliştirmeye devam ediyoruz.

‘Ne lazımsa kapında’ mottomuz ile müşterilerimizin ihtiyaçlarını kapılarına kadar teslim edeceğimizin sözünü vermiş oluyoruz.”

Carrefoursa mobilden verilen siparişler 45 dakikada teslim

Carrefoursa.com- Online Market için şu ana kadar 20 milyon TLlik bir yatırım gerçekleştirdiklerini söyleyen Kartallıoğlu, “Öncelikle marketlerimiz, e-ticaret için birer depo faaliyeti görüyor. Böylelikle en kaliteli ürünleri en uygun fiyatla özenle seçip soğuk zinciri kırmadan hızla müşterilerimize ulaştırıyoruz. Yani marketlerimiz sayesinde e-ticarette de ürünleri taze taze müşterilerimize iletebiliyoruz. Yeni mobil uygulamamız sayesinde 45 dakika altında siparişi teslim etme imkânı sunuyoruz. Marketlerimiz dışında tüm Türkiye’ye gönderim sağladığımız ürünlerimiz için kurduğumuz merkezi depolarımız mevcuttur” dedikten sonra konuşmasını şöyle tamamladı:

“CarrefourSA olarak müşterilerin değişen alışveriş alışkanlıklarına cevap vermek üzere farklı kanallardan hizmet veriyoruz. Çoklu kanal yönetimi ile müşterilerimize ulaşırken bu kanalların birbirini beslediğini görüyoruz. Müşterinin alışveriş ihtiyacını giderebilmesi için tercih ettiği kanaldan ürün gamına erişimi önemli. Dolayısıyla ister market olsun ister carrefoursa.com, müşterilerimize talep ettikleri platformlardan ürün ve hizmetlerimizi ulaştırıyoruz. 2019 ilk 4 ayında carrefoursa.com trafiği %90, satışları %40 artış gösterdi. Aylık ortalama 25 bin sipariş alıyoruz. Aylık ortalama 3 milyon ziyaretçimiz bulunuyor. Ziyaretçilerimizin %80’i mobil cihazlarından online marketimize ulaşıyor. CarrefourSA.com’da 16 bin farklı çeşit ürün satışta bulunuyor.”

Banabi, 2.000’e yakın market ürünü sunuyor

Yemek sepeti olarak yeni girişimleri Banabi ile ise Nisan ayının başında online market ürünleri siparişi sektörüne adım attıklarını söyleyen Yemeksepeti İş Geliştirme Direktörü Mert Baki, “Online yemek siparişi konusundaki deneyim ve uzmanlığımız ile çeşitlilik, uygun fiyat, pratiklik ve kullanıcı dostu operasyonlarımızı Banabi hizmeti ile market alışverişi alanına taşıyıp, kullanıcılarımızın hayatlarını daha da kolaylaştırmayı hedefliyoruz. Banabi hizmeti ile kullanıcılarımıza atıştırmalık, içecek, su, kahvaltılık, temel gıda, dondurma, dondurulmuş gıdalar, meyve-sebze, anne-bebek ürünleri, ev temizlik ürünleri ve kişisel bakım ürünleri gibi birçok kategoride 2.000’e yakın market ürünü sunuyoruz. Banabi ile kullanıcılarımıza ulaştırdığımız ürünlerin büyük çoğunluğunu hızlı tüketim ürünlerinden oluşuyor. Dolayısıyla online market ürünleri siparişi sektöründeki gelirimizdeki büyük pay bu ürünlere ait” dedikten sonra şu bilgileri verdi:

“Şu anda Banabi ile dondurma, dondurulmuş gıdalar, meyve-sebze, anne-bebek ürünleri, ev temizlik ürünleri ve kişisel bakım ürünleri, atıştırmalıklar, içecekler, kahvaltı ürünleri gibi çok satan kategorilerin yanı sıra evcil hayvan, cinsel sağlık gibi birçok kategoride 2.000’e yakın market ürününü online sipariş etme fırsatı sunuyoruz. Ancak bununla da yetinmeyip kullanıcılarımızdan gelecek önerileri de değerlendirerek ürün gamımızı çok daha çeşitli hale getireceğiz. Nisan ayından beri uygulamada olan hizmetimizde kullanıcılarımızın şu anda en çok tercih ettikleri ürünlerin ilk sırasında gıda ürünleri yer alıyor.”

Banabi depo ve kurye operasyonunun tamamen Yemeksepeti tarafından yönetildiğini söyleyen Baki, “Şu anda İstanbul’da Avrupa ve Anadolu yakasında belirli bölgelerde toplam 9 depo ile kullanıcılarımıza hizmet veriyoruz. Mayıs ayı sonuna kadar bu sayı 11 olacak. Tüm ürünlerimiz bu depolarda stoklanıyor ve herhangi bir aracı olmadan kullanıcılarımıza direkt kendi kurye operasyonumuz ile ürünleri teslim ediyoruz” dedikten sonra konuşmasını şöyle sürdürdü:

“Banabi ile ‘dark store’ adı verilen her mahalleye özel depolarla ilerlemeyi planlıyor ve bu doğrultuda operasyonumuzu kurguluyoruz. Böyle bir operasyon ile kullanıcılarımıza daha hızlı ve doğru hizmet verebileceğimizi düşünüyoruz.

Hayatımızın artık her alanında hâkimiyetini hissettiğimiz dijital dönüşümün etkisiyle tüm yaşam tarzımız değişiyor. Haliyle kullanıcının tüketim davranışlarında da hızlı bir dönüşüme şahit oluyoruz. Zamanı giderek azalan günümüz insanı, dilediği hizmetlere daha kolay ve hızlı ulaşmayı talep ediyor. “Rahatlık ekonomisi” adı verilen bu ekosistemin yarattığı dönüşümü markaların görmezden gelmesi çok zor. Dolayısıyla bugün artık birçok marka online’da da hizmet veriyor. Dünya dijitalleşmeye devam ederken bu kaçınılmaz bir adım olarak öne çıkıyor.

Türkiye’de de gün geçtikçe online yemek ve market siparişi sektöründe yenilikler yaşanıyor, bu da pazarın genişlemesini sağlıyor.”

Temmuz Online: Perakende ticaretin %12’si sanala kayacak

Temmuz Online: Perakende ticaretin %12’si sanala kayacak

HTÜ’lerinin online ticarette ağırlıklı olarak süpermarket kategorisi altına toplandığını söyleyen Temmuz Online yöneticisi Ali Ergül, “Bu kategorinin içinde en yüksek payı, kozmetik ve kişisel bakım ürünleri alıyor. Bu kategoriyi kullanan tüketicilerin %29’u son 6 ayda en az bir kere online’dan alışveriş yapmış durumda. Alışkanlıklar; online alışverişin kolaylığına ve istediği ürün çeşidine birkaç tıklamayla ulaşmanın rahatlığına evrilmeye müsait. Bu işi profesyonelce yapan tüm e-ticaret siteleri de çok yüksek güvenlikli altyapılar sunduğundan önümüzdeki 5 yılda perakende ticaretin %12’sinin online ticaret olacağını söyleyebiliriz. Tabii bu büyüme öngörüsüne, online ticaretin en önemli ayaklarından biri olan lojistik sektörüde pozisyon almalıdır. Çünkü alışverişçinin onlineda tekrarlanmayan siparişlerinin en önemli etkeni teslimat sıkıntılarıdır” dedikten sonra hangi kanallarda olduklarını şöyle açıkladı:

“Kozmetik, kişisel bakım, temizlik ürünleri kategorileri ile tüm pazaryeri sitelerinde Temmuz Online adı ile 7 yıldır varlık gösteriyoruz. Online ticarette alışverişçi davranışlarına etki eden önemli kriterlere, çok yüksek işlem sayısına ve çok yüksek memnuniyet oranına sahibiz. Bu kategorilerde olmamızın ana sebebi, çok uzun yıllardır bu kategorileri offline pazarda satıyoruz ve bu kategorilerin tüm dinamiklerini biliyoruz. Online ticaret dist-ribütörlüğünü yaptığımız markaları hem pazaryerlerinde tüketiciler ile buluşturuyor, hem de Getir, İste gelsin, Ofix, Avansas gibi kurumsal e-ticaret sitelerinin ürün tedariğini gerçekleştiriyoruz. Ayrıca kendi online alışveriş sitelerimiz ile toptan piyasasına, kurumsal firma çalışanlarına rekabetçi fiyatlarla hizmet sunuyoruz.”

Ulusal market zincirleri ile offline kanalda işbirliklerinin olduğuna da değinen Ergül, “Distribütörlüğünü yaptığımız bölgelerde, Peyman, Cook, Nestle gibi markaları bu marketlerin raflarına biz ulaştırıyoruz. Online kanalın devleri hepsiburada, gittigidiyor, n11, trendyol ve amazon’da ise Vileda, Johnson Wax, Cook, Banat gibi kategorisinin lideri markaların pazaryeri süreçlerini yönetiyoruz. Önümüzdeki 10 yıl boyunca yatırım payımızın tamamını online ticaret için gerekli olan teknik ve operasyonel altyapıya yatırıyoruz. Offline kanalda söz sahibi olduğumuz piyasa ve kategorileri online pazara da taşımayı arzuluyoruz.

Türkiye; henüz daha online perakende payında global ortalamanın altında ancak hızlı büyüyor, Genel olarak en büyük payı, giyim, elektronik, yemek siparişleri, seyahat/konaklama gibi kategoriler alıyor. Alışverişçi ürün çeşitliliğini, fiyat kıyaslamasını, iade kolaylığını önemsiyor ve bu yüzden de online ticareti sevdi.”

Ulusal müşterilerin son yıllarda hipermarket ve süpermarket gibi büyük metrekareli mağaza açılışlarını neredeyse durdurduğunu ve tüketiciye daha yakın olmak ve discounterlarla rekabet edebilmek için mini ve express mağaza formatlarıyla mahalle aralarını hedeflediklerini kaydeden Ergül, “Migros, Hemen gelsin uygulaması ile de diğer perakendecilerden bir adım öne geçti ve Getir’in hakim olduğu pazara adım attı. Getir’deki kıvraklık ve hızlılık iddiasını Migros devralabilecek mi? Hep birlikte göreceğiz” dedikten sonra konuşmasını şöyle tamamladı:

Pazaryerleri yıkılmayacak AVM’lerdir

“Pazaryeri platformlarının ana odağı tüketici memnuniyeti, bu odak biraz daha tedarikçi ve mağaza memnuniyetine de kayarsa ve korumacı yaklaşım mağaza lehine de kullanılırsa her zaman var olacak olan yıkılmayacak AVM’lerdir.

Online ticaret işinin yarısı ticaret diğer yarısı da operasyon yönetimidir. Operasyonunu ve insan kaynağını doğru yönetebilen ve organize eden firmalar perakendenin bu kanalında tutunacak ve payın büyümesine liderlik edecektir. Heves olarak görenler, online ticareti sitesine ürün yüklemek zanneden girişimler ise, sektörün hızlı gelişmesine ve büyümesine engel olmaya devam edecektir.”

Bayiliğe geçen Getir, yüzde 150 büyüyecek

BiTaksi kurucusu Nazım Salur’un kurup Temmuz 2018’de hizmete başlayan Getir, İstanbul, Ankara, İzmir, Antalya ve Bursa’da hizmet verme hedefiyle kuruldu. Bayilik anlaşmalarında şirket çalışanlarına öncelik veren Getir, İstanbul nüfusunun yüzde 95’i Getir’in hizmet alanı içine girdi.

Getir Kurucusu Nazım Salur, “Türkiye’nin diğer büyük şehirlerinde ve dünyanın önemli şehirlerinde hizmet vermeye başlamak için çalışmalarımızı sürdürüyoruz. Demografik araştırmalarımız sonucunda bize en çok ihtiyaç duyan şehirlere ulaşmayı planlıyoruz. Hedefimiz kaliteyi her zaman yüksek tutmak bu yüzden İstanbul’daki dağıtım merkezi sayımızı da arttıracağız. Getir ile daha önce yapılmamış bir sistemi hayata geçirdik. Dünyada siparişinizi 10 dakikada teslim alabileceğiniz başka bir mobil uygulama yok. Kurduğumuz sistemin hızı sayesinde moto kuryelerimizin hızlı olmasına gerek kalmadan kullanıcıya ortalama 10 dakika içinde ulaşabiliyoruz. Getir’in yüzde 100 yerli bir uygulama olması bizi gururlandırıyor, gençlerle birlikte Türkiye’den de teknoloji alanında büyük girişimler çıkacağına inancımız tam” dedi.

2018 yılında 5 milyon sipariş ile geçen yıla göre 2.6 kat büyüyen Getir, cirosunu da 300 milyon TL’ye yükseltti. 700’ü aşkın motosiklet ve 250 adet araç filolu marka 2019 yılında yüzde 150 oranında büyüyerek cirosunu 2 kat artırmayı planlıyor.

Getir kullanıcıları gece 00.00 ve sabah 06.00 arasında en çok su, ekmek, maden suyu, gazlı içecek ve gofret siparişi verirken erkeklerin yüzde 53’ü kadınların da yüzde 46’sı Getir kullandı. Vegan ürün alternatiflerinin de bulunduğu uygulamada aktif kullanıcıların yaş ortalaması 25-35 arası.

Glovo, market alışverişinde de “varız” diyor

Haziran 2018 ayında İstanbul’da faaliyetlerine başlayan ve altı ayda 70 bin kullanıcıya ulaşan Glovo, İzmir’de de hızla büyümeyi hedefliyor.

Aralık 2018 itibariyle Alsancak’ta hizmete başladıklarını aktaran Glovo Türkiye Genel Müdürü Austin Kim, kısa sürede İzmir’in birçok semtine hizmet götüreceklerini belirtti. Glovo ile İzmirlilerin hayatını kolaylaştırmayı hedeflediklerini söyleyen Kim, İzmir’in lezzetlerini barındıran yerel markalarla anlaşmaya başladıklarını da vurguladı. Kim sözlerine şöyle devam etti: “Haziran ayından bu yana İstanbul’da elde ettiğimiz başarılı büyümeyi İzmir’de de gerçekleştirmek istiyoruz. İstanbul’da çok kısa sürede on binlerce kişi Glovo uygulamasını indirdi, yüzlerce ortağımız bizimle çalışmaya başladı ve biz de kullanıcılarımızın yüz binden fazla talebini karşıladık. Türk halkı akıllı telefonlarından sipariş vermeyi ve kapıya teslimatı çok sevdi. Glovo olarak biz de bu pazarda en iyi hizmeti sunmak için var olacağız. İstanbul’da yer alan genel merkezimiz ve çağrı merkezimizdeki çalışanlarımızla beraber şu anda yaklaşık 100 kişilik bir ekiple hizmet sunuyoruz. Kuryelerimizin sayısı da her geçen gün artıyor. ”

Dosya

PLAT: piyasadaki 5 üründen biri market markalı

Özel Markalı Ürünler Sanayicileri ve Tedarikçileri Derneği (PLAT) Yönetim Kurulu Başkanı İmer Özer, Perakende Yasası ile sınırlama getirilmesi planlanan market markalı ürünlerle ilgili kararın tüketiciye bırakılmasını önerdi. Türkiye’deki bütün üreticiler gibi döviz kurlarından etkilenen bir yapıya sahip olduklarını ifade eden Özer, “Türkiye’de maalesef birçok ürünün girdisini sağlayan hammaddeler ithal. Dövizle fiyatlandırılıyor. Dövizin bu kadar çok hareketli olması da ticarette önümüzü görememek anlamında sıkıntı yaratıyor. Fiyat geçişleriyle ilgili sıkıntıda kalıyoruz. Şu an 5.70 seviyesinde 5.40’yken bir sipariş veriyorsunuz, malı aldığınızda ve parasını ödediğimizde kur 5.80’lara gelmiş oluyor. Aradaki farkı anında piyasaya yansıtamıyoruz. Bu da negatif anlamda sahaya yansımasına sebep oluyor. Herkes fiyatlarını dengede tutmaya çalışıyor. Güven konusunda istikrarı sağlamak zor oluyor” dedikten sonra markalar ile PL arasındaki makas farkını şöyle açıkladı:

“Biz üreticiler olarak inanılmaz zorluklarla bu döngüde süreci yönetiyorduk, o süreçte hiç kimsenin fahiş fiyatlar oluşturduğunu düşünmüyorum. Oynak zeminde fırsatçılar çıkmış olabilir ama herkes çok net şekilde yapıyı gördü. Market markalarında üretici marjı çok düşük olduğu için en ufak bir döviz hareketliliği ya da bir girdi maliyetinde artış fiyatlara dokunuyor tabii. Ancak bu süre zarfında normal markalar ve market markaları arasındaki makas hep korunarak devam etti. Bugün A markasında bir ürünün fiyatı 10 TL iken market markası ortalamaları 6 TL civarında.”

Özer, yüksek indirim marketlerinin hedefinin market markaları ile direk üreticiden alıp, en iyi kaliteyi en iyi fiyata rafta konumlandırmak olduğunu vurguladı. Özer, “Mağaza yapıları, mağazalarının küçük olması, daha az personel çalıştırmaları, depolarıyla beraber yaptıkları lojistikle genel giderlerini minimuma indiriyorlar. Yüksek indirim marketleri birçok temel ihtiyaç malzemelerinde kısıtlı alternatif seçenekleriyle direkt tüketicinin en ihtiyaç duyduğu noktaya yönelirler ve onun satışını gerçekleştirirler Bu da kümülatif maliyetleri düşürdüğü için market markalarının fiyatlarını otomatik olarak düşürüyor. A markasının pazarlama ve reklam gibi ekstra giderleriyle birlikte makas açılıyor” şeklinde görüşlerini dile getirdikten sonra şu açıklamada bulundu:

“Market markalı ürünler enflasyonla mücadelede çok önemli bir rol üstleniyor. Eğer market markalı ürünlere bir sınırlama getirilirse enflasyon çok hızlı bir şekilde yükselişe geçer ki bunu hiçbirimiz istemeyiz.”

Nielsen’den alınan verilere göre market markalarının 2018 yılını yaklaşık yüzde 70 büyümeyle kapattığını ve 50 milyar TL gibi de bir işlem hacmi ölçüldüğünü kaydeden Özer, “2017’de pazar yüzde 30 mertebelerinde büyümüştü. Bu sene yüzde 70 mertebesinde büyümesi hem fiyatlardaki hareketin karşılığı hem de tüketicinin tercihi olarak ortaya çıktı. Tüketici geçen sene fiyata baktı ve market markalı ürünü tercih etti. Tüketici fiyat bilinci daha önce yüzde 61 iken son araştırmada yüzde 91’e çıkmış. 10 kişiden 9’u fiyatını ölçerek biçerek ve analizini yaparak alışveriş yapıyor. A markasını da market markasını da aynı firmanın ürettiğini fark eden tüketicinin güveni arttı” dedikten sonra perakende yasa taslağıyla ilgili şu bilgileri verdi:

“Perakende Yasa Taslağı ile ilgili Bakanlığa gittik”

“Bakanlığa gidip konuyla ilgili düşüncelerimizi aktardık. Önümüzdeki günlerde de detaylı raporumuzu sunacağız. Market markalarını kısıtlamakla alakalı ölçü için dünyayı da araştırdık. Avrupa’da da dünyanın birçok ülkesinde de böyle bir kısıtlama söz konusu değil. Kararı tüketiciye bırakmak lazım. Tüketici rafa gittiğinde A, B ya da market markasını alabilsin. Tüketici aldığı zaman o ürün rafta yaşıyor. Bugün market markalı ürünler yüzde 20’ye gelmiş, yüzde 20’nin üzerine çıkan kategoriler var. Tüketici almadığı zaman marketin o ürünü rafta konumlandırması mümkün değil. Satılmayan ürünün raf maliyeti bütün marketler için çok yüksek.

“Bakanlığa gidip konuyla ilgili düşüncelerimizi aktardık. Önümüzdeki günlerde de detaylı raporumuzu sunacağız. Market markalarını kısıtlamakla alakalı ölçü için dünyayı da araştırdık. Avrupa’da da dünyanın birçok ülkesinde de böyle bir kısıtlama söz konusu değil. Kararı tüketiciye bırakmak lazım. Tüketici rafa gittiğinde A, B ya da market markasını alabilsin. Tüketici aldığı zaman o ürün rafta yaşıyor. Bugün market markalı ürünler yüzde 20’ye gelmiş, yüzde 20’nin üzerine çıkan kategoriler var. Tüketici almadığı zaman marketin o ürünü rafta konumlandırması mümkün değil. Satılmayan ürünün raf maliyeti bütün marketler için çok yüksek.

2016 yılında Sanayi Bakanlığı’nın çalışması olmuştu. O zaman da söylemiştik yine aynısını söylüyoruz kararı tüketiciye bırakalım. Şu anda enflasyonun çalkantılı olduğu döviz hareketlerinin daha hızlı olduğu bu dönemde bu serbest piyasa ekonomisine ne kadar müdahale edersek o kadar çok sıkıntı yaşayacağımızı düşünüyorum.”

Avrupa’da, İngiltere’de İspanya’da market markalı ürünlerinin pazar payı yüzde 40’ın üzerinde yüzde 50’ye dayanıyor hatta.”

Perakende Yasa taslağı hakkında da bilgi veren Özer, “Yöresel ürün tanımının ne olduğuna bağlı. Bunu biz de görüşmemizde dile getireceğiz.

Türkiye’de 20 binin üzerinde yüksek indirim market zinciri var. Sayı 25 binin üzerine geldiğinde pazarın doygunluğa ulaşacağını öngörüyoruz. Mesafe zorunluluğuyla yeni şube açılma hızı biraz daha yavaşlayabilir.

Süt uzak ara PL’de pazar lideri

Sütün uzak ara market markalarında pazar lideri olduğunu ifade eden Özer, “Sütle beraber temizlik ürünleri, tuvalet kağıdı, bakliyat ve yağ gibi ürünler pazar payı en yüksek olanlar. Türkiye pazarında market markalarının payı yüzde 20. Kozmetik yüzde 12-13 mertebelerinde. Bazı ürünlerde yüzde 22-23’e çıkıyor. Şu anda piyasadaki 5 üründen biri market markalı. 2019 sonunda 4 üründen birinin market markalı olmasını bekliyoruz” dedi.

Yurtdışında kendi markanla var olmanın uluslararası bir marka çıkarmanın çok da kolay değil olmadığını vurgulayan Özer, “Özellikle hızlı tüketim ürünlerinde bu daha da zor. Market markaları şöyle bir avantaj sağlıyor” dedikten sonra şu bilgileri verdi:

“Avrupa ülkelerinin özel markalı ürünlerle tanışıklığı bizden çok daha eski… Ülkemizdekine nazaran daha oturmuş bir pazar söz konusu. Şu an Avrupa’da sektörün yüzde 50’ye yakın bir pazar payı var. Biz daha yolun çok başındayız ancak Avrupa’ya oranla daha hızlı büyüyoruz. Dolayısıyla yüzde 50’leri görmek için yolumuz uzun gibi gözükse de mesafeyi hızlı kapatacağımızı öngörüyoruz. Sektörün büyüme rakamlarını ve gelişim hızını göz önüne alarak önümüzdeki beş yılda Avrupa ortalamasını yakalarız diye düşünüyoruz.”

Özel Markalı Ürünler (Private Label) sektöründen öne çıkan başlıklar:

-Satılan her beş üründen biri market markalı. Son rakamlara göre ülkemizde market alışverişinde harcanan beş liranın bir lirası özel markalı ürün için veriliyor, Avrupa’da bu rakam üçte bir seviyesinde.

– Tüketicinin özel markalı ürünlere duyduğu güvenin artması ve yeni bir ürünü denemeye karşı daha istekli oluşu perakende sektörünün cirosunda özel markalı ürünlerin payını artırıyor.

– Nielsen verilerine göre tüketicinin fiyat farkındalığı geçtiğimiz yıl yüzde 69 seviyesinden yüzde 91 seviyesine çıktı. Artık bir ürünü fiyatını sorgulamadan satın almayan bir müşteri kitlesi var

– Türkiye’deki modern kanal mağaza sayısı son 10 yılda üç katına çıktı ve 10 bin 152 seviyesinden 30 bin 640’a yükseldi. 400 metrekarenin altındaki mağaza büyüklükleri ile indirim marketlerinin sadece son iki yılda mağaza sayılarını yüzde 34 artırmaları özel markalı ürünler pazarının büyümesinde en büyük rolü oynadı.

– 2008 yılında indirim marketleri yüzde 36, zincir marketler yüzde 9.0 ve yerel marketler yüzde 6.0 büyüdü.

– Market alışverişinde e-ticaret dünyada yüzde 8.0, Çin’de yüzde 10, Türkiye’de ise yüzde 2.0 seviyesinde

– Özel markalı ürünlerin toplam süpermarket pazarının cirosundaki payı Avrupa’da yüzde 18 ile yüzde 42 arasında değişirken ortalama yüzde 31.5 olarak ölçülüyor. Türkiye’de ise bu oran (alkol ve sigara hariç)yüzde19.9’aulaşmışdurumda.

– Avrupa’daki rakamlarla kıyaslandığında özel markalı ürünler sektörünün ülkemizde gideceği çok yol var. Bu alanda önemli bir büyüme fırsatı bulunuyor.

– 2017 yılını 30 milyar lira ciro ile kapatan özel markalı ürünler sektörü, 2018 yılında cirosunu yüzde 70 artırarak 50 milyar lira büyüklüğe ulaştı.

– Özel markalı ürünler hızlı tüketim ürünleri sektörünün üzerinde büyüyor. Nielsen Perakende Paneli verilerine göre toplam paketli Hızlı Tüketim Ürünleri pazarı (PHTÜ), 2018 yılında bir önceki yıla göre yüzde 18 bir ciro büyümesi kaydetti. Sigara ve alkol hariç bakıldığında büyüme yüzde 20 olurken bunun yüzde 18’lik kısmı fiyat değişiminden, yüzde 1.0’lik kısmı ise hacim büyümesinden kaynaklandı.

– Aynı dönemde private label sektörünün cirosu yüzde 70 arttı.- Nielsen rakamları, perakende de küçük formatlar ve parfümerilerin en hızlı büyüyen kanallar olduğunu ortaya koydu. Dünyada ve Türkiye’de perakende sektöründe kendini gösteren küçük süper marketler ve parfümerilerdeki büyüme trendi de 2018 yılında özel markalı ürünler cirosundaki artışı olumlu etkiledi.

– 2019 yılında da özel markalı ürünler sektörünün en az yüzde 50’ye yakın bir büyüme göstererek her 100 liralık market alışverişinin 30 lirasının bu ürünlerden oluşması bekleniyor.

Nazar Kimya: PL ürünler en iyi kaliteyi en ucuz fiyata sunmak için konumlanmıştır

Özel markalı ürünler (Private Label) sektörünün her geçen gün daha da büyüdüğünü söyleyen Nazar Kimya Genel Müdürü Hakan Hatipoğlu, “Sektör 2018 yılında yüzde 70 büyüme göstererek 50 milyar TL’ye yakın bir hacme ulaştı ve bu büyümenin 2019 yılında da devam etmesini bekliyoruz. Özel markalı ürünlerle yeni tanışan ve ürün/fiyat dengesinden çok memnun kalan bir kesim de var. Kalite konusunda firmalarımız gerçekten de çok iyi noktadalar. PL ürünlerin her biri sektörün en büyük firmaları tarafından, standartlara uygun olarak üretiliyor. Üstelik marketler de üreticileri çok sıkı bir şekilde denetliyor. Perakende sektöründe özel markalı ürünlerin ağırlığının giderek artacağını söyleyebiliriz. Trendler ve araştırma şirketlerinin raporları da bunu gösteriyor. Dünyanın PL ile tanışıklığı bizden çok daha eski. Bize nazaran daha oturmuş bir pazar söz konusu. Şuan Avrupa’da sektörün %50’ye yakın bir pazar payı var. Biz daha yolun çok başındayız ancak Avrupa’ya oranla daha hızlı büyüyoruz. Dolayısıyla %50’leri görmek için yolumuz uzun gibi gözükse de mesafeyi hızlı kapatacağımızı öngörüyoruz” dedikten sonra cirolarındaki PL payını şöyle açıkladı:

Özel markalı ürünler (Private Label) sektörünün her geçen gün daha da büyüdüğünü söyleyen Nazar Kimya Genel Müdürü Hakan Hatipoğlu, “Sektör 2018 yılında yüzde 70 büyüme göstererek 50 milyar TL’ye yakın bir hacme ulaştı ve bu büyümenin 2019 yılında da devam etmesini bekliyoruz. Özel markalı ürünlerle yeni tanışan ve ürün/fiyat dengesinden çok memnun kalan bir kesim de var. Kalite konusunda firmalarımız gerçekten de çok iyi noktadalar. PL ürünlerin her biri sektörün en büyük firmaları tarafından, standartlara uygun olarak üretiliyor. Üstelik marketler de üreticileri çok sıkı bir şekilde denetliyor. Perakende sektöründe özel markalı ürünlerin ağırlığının giderek artacağını söyleyebiliriz. Trendler ve araştırma şirketlerinin raporları da bunu gösteriyor. Dünyanın PL ile tanışıklığı bizden çok daha eski. Bize nazaran daha oturmuş bir pazar söz konusu. Şuan Avrupa’da sektörün %50’ye yakın bir pazar payı var. Biz daha yolun çok başındayız ancak Avrupa’ya oranla daha hızlı büyüyoruz. Dolayısıyla %50’leri görmek için yolumuz uzun gibi gözükse de mesafeyi hızlı kapatacağımızı öngörüyoruz” dedikten sonra cirolarındaki PL payını şöyle açıkladı:

“Nazar Kimya, yaklaşık 40 yıllık bir firma. İstanbul Anadolu Yakası Organize Sanayi Bölgesi’nde 7000m2 kapalı alanda, dünya standartlarında üretim yapıyoruz. Bu birikim ve yüksek kalite bir araya gelerek, Türkiye’nin en büyük ulusal perakende zincirleri ile çalışmamızı sağlıyor. 2018 yılı itibarı ile ciromuzun %45’ini Private Label oluşturuyor.”

İndirim marketlerin raflarındaki PL oranının, diğer ulusal/yerel zincirlerin raflarındaki PL oranından çok daha yukarıda olduğunu belirten Hatipoğlu, “Sayıları 25 bini bulan indirim marketlerin her eve yakın olması, tüketicideki güven algılarının yüksek olması ve yürüttükleri başarılı operasyonlar PL’nin başarısındaki en önemli etkenlerden biri. Yapılan ölçümlemelere göre A Marka bir ürünü 100 TL kabul ettiğimizde özel markalı (Private Label) ürün ortalama 60 TL seviyesinde. Tabii burada sadece ortalama fiyat paritesini değerlendirmek yetersiz olacaktır. Private Label ürünlerdeki fiyat odaklı rekabet, markalı ürünlerin fiyat yükseltmelerine de engel olarak enflasyonu dizginleyen bir rol üstlenmektedir” dedikten sonra PL satışına sınırlama getirmesiyle ilgili şu açıklamada bulundu:

“Açıkçası yerli üreticinin markasında hizmet etmeyeceğini düşünüyoruz. Büyük bir çoğunluğu yerli üreticilerin ürettiği PL ürünlere rafta kısıtlama getirip, geçmişte olduğu gibi pazarı yabancı markalara teslim etmek bize doğru gelmiyor. Yukarıda da belirttiğim gibi PL, Avrupa ve Amerika’da bizden çok daha eski ve çok daha yüksek bir pazar payına sahip. Buna rağmen dünyaya mal olmuş Avrupalı ve Amerikan markalarının sayısı bir hayli fazla. Demek ki PL, markalaşmanın önünde engel teşkil etmiyor. Markalaşmak bizler için de çok önemli olsa da sorunumuzun çözümünün PL’nin rafta kısıtlanmasından geçtiğini düşünmüyoruz. Tabii bir yandan tüketiciye ve enflasyona da etkisini dile getirmek gerekir. Market markalı ürünler en iyi kaliteyi en ucuz fiyata sunmak için konumlanmıştır. Tüketici market markalı ürünü de markalı ürünü de rafta görür ve tercihini yapar. Karar tüketicinindir, tüketicinin bu kararına saygı duymak gerekir ve serbest piyasa ekonomisi de bunu gerektirir. Böyle bir düzenlemede zarar gören tüketici olur, ülke ekonomisi olur. Yukarıda da bahsettiğim üzere market markalı ürünler enflasyonla mücadelede çok önemli bir rol üstleniyor.”

Dergimiz yazarı Ercüment Tunçalp, bu konuda gündem yaratacak açıklamalarda bulundu. Tunçalp, şunları söyledi:

“Kelime anlamı “özel etiket” olan, tek perakendeciye ait tescilli markadır. Yani dükkan sahibinin kendi markası. Adam parayı bastırmış, dükkan yatırımı yapmış, üstelik bir de kendisi için marka yaratmış; birileri de ortaya çıkmış, “bu haksız rekabettir” diyerek PL ürünü istemiyorlar.

“Kelime anlamı “özel etiket” olan, tek perakendeciye ait tescilli markadır. Yani dükkan sahibinin kendi markası. Adam parayı bastırmış, dükkan yatırımı yapmış, üstelik bir de kendisi için marka yaratmış; birileri de ortaya çıkmış, “bu haksız rekabettir” diyerek PL ürünü istemiyorlar.

Kimler? Kendilerinden raf bedeli istendiğinde, “bu ne parası ?” diye itiraz eden bazı marka sahipleri. Sanki bir yardım kuruluşu sizin ürünleriniz tüketici ile buluşsun diye yatırım yapmaya ve para harcamaya mecburmuş gibi. Hem de öyle ki; sizin yeriniz daralmasın diye kendi ürününü raftan çekmeli, her getirdiğiniz yeni fiyat listesini de sorgulamadan kabul etmeli! İşte PL uygulaması olmasaydı göreceğimiz manzara aynen böyleydi.

Uzatmayalım, bazı görüşlere göre; “PL ürünler markaların büyümesini engelliyor ve bu durum rekabet ortamını bozuyor” muş. Aynı çevreler çözüm de öneriyorlar; “bu konu denetim altına alınsın ve PL’ye sınırlama getirilsin” diye. İşte aslında bu görüşler haksız rekabeti körükleyen, temelsiz söylemlerdir. Zira; PL, zincir marketlerin kendi özel markalarıdır. Kategorilerin içinde yer alan diğer markalardan hiçbir farkları yoktur. PL ürün genelde tek perakendecide satılsa da, bu bir kural değildir. Örneğin BİM’in Dost ve Binvezir markaları, yatırımcı istediği takdirde diğer satış noktalarında da satılabilir, ihracata da gidebilir. Aynen Migros’un ‘M’ markalı ürünlerine bakkallarda rastladığımız gibi. Kalite seviyeleri müşteri denetimine tabidir. Birçoğu kategori lideri seviyesinde kaliteye sahiptir.

Bu gün Migros ve BİM başta olmak üzere, PL ürünlerin kalitesini kategori lideri markalara endeksleyen perakendeci sayısı hızla artmaktadır.

İşte telaşın esas sebebi de budur!”

Dosya

Perakendeciler, 2019 yılında temkinli büyümekten yana

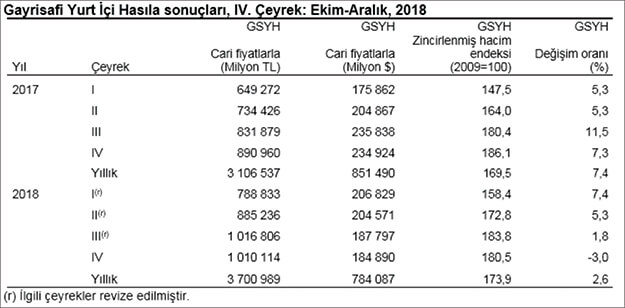

Türkiye ekonomisi 2018 yılının dördüncü çeyreğinde özel tüketim ve yatırımda görülen düzeltme ile yüzde 3 daraldı. Bu oran 2009 yılının ikinci çeyreğinden bu yana en yüksek rakam. Ekonomi, 2018 yılında ise bir önceki yıla göre yüzde 2.6 ile beklentilerin hafif üzerine ancak 2019-2021 Yeni Ekonomi Programı (YEP) tahmininin altında (YEP Büyüme Tahmini yüzde 3.8) büyüdü. Üretim yöntemine göre cari fiyatlarla GSYH, 2018’de bir önceki yıla göre yüzde 19.1 artarak 3 trilyon 700 milyar 989 milyon lira oldu. GSYH’yi oluşturan faaliyetler incelendiğinde, 2018 yılında zincirlenmiş hacim endeksi olarak tarım sektörünün katma değeri yüzde 1.3, sanayi sektörünün yüzde 1.1 artarken, inşaat sektörünün yüzde 1.9 azaldı. Ticaret, ulaştırma, konaklama ve yiyecek hizmeti faaliyetlerinin toplamından oluşan hizmetler sektörünün katma değeri de 5.6 artış kaydetti.

Bu durumun adı ne?

Bu durumun adı ne?

Büyüme verileri ekonomistler arasında kavram tartışmasına yol açtı. Uzmanlar içinde bulunulan durumun resesyon mu, stagflasyon mu yoksa slumpflasyon mu olduğu konusunda bölündü. Mevsim ve takvim etkilerinden arındırılmış GSYH’nın üçüncü çeyrekte yüzde 1.6, son çeyrekte yüzde 2.4 daraldığına dikkat çeken uzmanlar ekonominin ‘teknik resesyon’a girdiğini savundu. Ekonomik büyümenin belirli bir süre negatif veya yavaş olması anlamına gelen resesyon ekonomide atıl kapasitenin olması veya ekonominin uzun vadeli büyüme oranından daha düşük bir oranda büyümesi olarak da tanımlanabiliyor. Ekonomik faaliyetteki daralmanın iki çeyrek üst üste sürmesi halinde kullanılıyor.

Ekonomist Mahfi Eğilmez, blogunda Türkiye’nin “küçülen ekonomiyle beraber yükselen enflasyon” şeklinde tanımlanan ‘slumpflasyon’a girdiğini yazdı.

Bazı uzmanlarsa durumu stagflasyon olarak niteledi. Bazı uzmanlarsa durumu stagflasyon olarak niteledi.

Bakan Albayrak’tan açıklama var

Bakan Berat Albayrak, Twitter hesabından yaptığı açıklamada, “2018 son çeyrek büyümesi %-3 olarak piyasa beklentileri doğrultusunda gerçekleşmiştir. İç ve dış dengelenmeyi bir arada sağladığımız bu dönem, cari açık ve enflasyonda düşüş başlattık. İktisadi faaliyette en kötü geride kalmıştır. Büyümede en kötü beklentiler gerçekleşmemiştir” dedi.

Albayrak, “Son çeyrekte görülen daralmaya rağmen net dış talebin büyümeye yüzde 9,7 puan pozitif katkı sağlaması dengelenme sürecinin öngörüldüğü şekilde devam ettiğinin önemli bir işaretidir” derken, artan ihracat ve turizm gelirlerinin büyümeyi besleyecek ana kalemler olacağını vurguladı ve “2019’a ait güncel veriler, ekonominin hızlı bir toparlanma eğilimine girdiğini, büyümedeki yavaşlamanın geçici bir durumu yansıttığını ve ılımlı toparlanma eğiliminin başladığına işaret etmektedir” ifadelerini kullandı.

“Ekonomi politikalarında güçlü bir koordinasyon dönemi yaşıyoruz.” diyen Bakan Albayrak, “Nisan’dan itibaren yapısal tarafta atacağımız adımlarla süreci daha da güçlendireceğiz. YEP kapsamında cari açığı azaltacak, katma değerli üretimi artıracak, milletimizin refahını yükseltecek politikalarımızı kararlılıkla uygulamaya devam edeceğiz” şeklinde konuştu.

Silk&Cashmere: Yurt dışı ve içi online satışlara odaklandık

Silk&Cashmere: Yurt dışı ve içi online satışlara odaklandık

Dünya Bankası ve TÜSİAD verilerine göre 2019 yılı büyüme tahminini yüzde 1.0-1.6 arası beklediklerini söyleyen Silk&Cashmere CEO’su Ayşen Zamanpur, “Biz de çok büyük farklılıklar olmazsa bu aralıkta bir rakam gerçekleşeceğini düşünüyoruz. Biz bu yıl için %23’lük büyüme koyduk ama enflasyondan arınınca bu rakam yüzde 5-6’ ya denk geliyor. En büyük stratejimiz yeni nesil Silk&Cashmere ekibinin büyük emek koyduğu e-ticaret çalışmaları. Yurt dışı ve içi online satışlarda çok ciddi bir ivme yakaladık. 2021 yılında online tüm cironun yüzde 20’sine ulaşacak. Yurt dışı online sitemiz de yurt içi gibi tam verimli olunca bu çok büyük bir fark yaratacak” dedi.

Kiğılı: Yüzde 2,6’lık büyüme bizler için büyük moral

Kiğılı Yönetim Kurulu Başkanı Abdullah Kiğılı, büyüme rakamlarına ilişkin yaptığı yazılı açıklamada, Türkiye ekonomisi açısından 2018’in ilk yarısının, beklentilere paralel bir seyir izlediğini belirtti.

İkinci yarının sadece perakende giyimde değil, tüm sektörler açısından sürprizlerle dolu bir dönem olduğunu aktaran Kiğılı, şunları kaydetti:

“Dünya, finansal anlamda oldukça kritik bir süreçten geçiyor. Böylesi zorlu bir dönemde bile Türk ekonomisindeki yüzde 2,6’lık büyüme bizler için büyük moral ve motivasyon kaynağı. Dile kolay, dünyanın küresel dev ekonomileri büyüme sancıları çekerken, Türkiye ekonomisi 10 yıldır kesintisiz büyümesini sürdürüyor. Yine de rakamların rehavetine kapılmak en büyük hata olacaktır. Daha fazla büyüme, daha fazla istihdam demek…

Biz Türkiye ile birlikte büyüdük, Türkiye ile birlikte büyümeye devam edeceğiz. Sorumluluğumuzun farkındayız. Biz Kiğılı olarak, katma değerli üretim ve katma değerli marka vizyonuyla yeni dönemde hedefimizi Avrupa pazarı olarak belirledik. Hedefimiz, yurt dışında kısa vadede 25 yeni mağaza açmak.”

Oli Marketçilik: Yüzde 3.5 büyüme yakalanacak

Oli Marketçilik: Yüzde 3.5 büyüme yakalanacak

2019 yılında (Ocak-Şubat) ayı verilerinin enflasyondan arındırılmış büyümenin mümkün olmadığını gösterdiğini söyleyen Oli Marketçilik Adnan Yorguner, “Kısa ve uzun vadeli kampanyalar, çapraz promosyonlar vb. nihai tüketiciye alışveriş heyecanı yaşatmıyor. Biz seçim sonuçlarına göre yeni orta vadeli plan yapmak düşüncesindeyiz. Türkiye’nin 2018 yılı benzeri bir büyüme beklediğine inanıyorum ama iç dinamikler (inşaat-tarım) fişeklenerek %3,5 büyüme yakalanacak gibi” dedi.

Onur Market: Sektörümüzün geleceği adına karamsar değiliz

Onur Market: Sektörümüzün geleceği adına karamsar değiliz

2019 yılında ilk etapta gündemde olan yerel seçimlerin sonucunda toplum barışının artmasının ekonomiye olumlu yansıyacağını söyleyen Onur Market/Özen Perakende Grup Başkan Yardımcısı Erdal Tüfekçi, “Toplumun mutluluk ve huzuru artınca bunun alışverişlere yansıyacağı ve sektörümüze katkı sağlayacağı bir gerçek. 2019 yılı ve sonraki her yıl için perakende sektörü daha dinamik ve daha rekabetçi olmaya devam edecek. Tüketicimizin genç nüfus yapısının büyümeye devam etmesiyle perakendenin ekonomi içindeki payının artışı da devam ediyor. Genel olarak sektörümüzdeki sepet ortalamasının olması gereken seviyelere gelmesi de önümüzdeki yıllarda bu genç nüfusun ekonomiye ve iş hayatına etkin katılımının sağlanmasıyla olacaktır. Fiziksel büyümede bulunduğumuz bölgelerde verimli noktalara yatırım yapmayı sürdüreceğiz. 2019 yılında yeni bölgelere geçiş planlamadık ancak yeni rekabetçi ve güçlü yanlarımızı kullanarak büyüme hedefli bir strateji gerçekleştireceğiz. Bulunduğumuz bölgelerde sürdürülebilir büyümeyi sağlayacak şekilde mağaza açma politikamıza devam edeceğiz” dedikten sonra şu bilgileri verdi:

“Sektörümüzün geleceği adına karamsar değiliz ancak özellikle kısa vadede fiyat parametreleri daha da daralacak ve konseptler iç içe girecek. Bu durum rekabeti daha da etkin kılacak. Özellikle süpermarket segmentindeki perakendecilerin fiyat haricindeki güçlü yanlarını ortaya koyması, farklılaşan politikalar izlemesi ve bu farklılıkları alışverişçilerine doğru iletişimle anlatması gereken bir dönemin içindeyiz.”

Groseri: 2019, dengeleme yılı olacak

Groseri: 2019, dengeleme yılı olacak

Biri Adana diğeri Mersin’de açılan iki yeni mağazayla fiziki anlamda yüzde 8 büyüdüklerini söyleyen Groseri İcra Kurulu üyesi Levent Uğurses, “Dengeleme yılı kabul ettiğimiz 2019’da geçen yılı koruyarak en az fiziki büyümemiz kadar büyüme hedeflemekteyiz. Miktarı koruma hedeflediğimiz yılda maalesef çift haneli rakamların altına düşmeyeceğini beklediğimiz enflasyon yüzünden nominal rakamlarda büyümemiz yüzde 25’lere ulaşabilir. Türkiye içinde küresel zor şartlara rağmen sağlam siyasi iç duruşun devamı ve düşen enerji girdileri sayesinde bu sene en az yüzde 4 bir büyüme beklemekteyim” dedi.

DAP Yapı: Gayrimenkul sektörü Türkiye’nin üzerinde büyüdü

DAP Yapı Yönetim Kurulu Başkanı Ziya Yılmaz, şunları söyledi: “Türkiye 2018’de tüm sıkıntılara ve dünya ekonomisindeki daralmaya rağmen yüzde 2,6 seviyesinde büyüdü. Gayrimenkul faaliyetlerine baktığımızda ise büyüme, ülke büyümesinin bir tık üzerinde: yüzde 2,7. 2018’de tarım sektörü yüzde 1,3, sanayi sektörü yüzde 1,1, imalat sanayii yüzde 1,1 büyürken gayrimenkul faaliyetleri sektöründe büyümenin yüzde 2,7 olması fedakarlıklarımızı daha da anlamlandırıyor. Nitekim tüm artan maliyetlere rağmen elimizi taşın altına koyarak bir hareketlilik oluşturduk. Ödeme seçenekleri ile banka kredili satışlara da ciddi alternatif getirdik. Biz bu ülkeye inanıyoruz. Önümüzdeki dönemde de Türk ekonomisinin dinamosu olmaya devam edeceğiz.”

TİM: 2.6’lık büyüme ekonomimizin dayanıklılığını ispat etti

TİM: 2.6’lık büyüme ekonomimizin dayanıklılığını ispat etti

Geçen yılın geneline bakıldığında doğru analizin yapılacağına işaret eden TİM Başkanı İsmail Gülle, “2018’in geneline baktığımızda dünyada, bölgemizde ve doğrudan ülkemize yönelik birbiri ardına devasa problemleri Türkiye adına, büyük bir başarıyla atlattığımızı değerlendiriyorum. Böyle bir ortamda, sanayi ve tarım sektörlerinde yüzde 1 seviyelerinde de olsa artışların olması, üretim çarklarının büyük bir azimle döndüğünün göstergesi. İnşaat sektöründeki daralma ise finansal saldırılar sonrası piyasa dengelerinde meydana gelen bozulmanın etkilerine işaret ediyor. Devasa ekonomik saldırılara karşı Sayın Cumhurbaşkanımız liderliğinde, Sayın Hazine ve Maliye Bakanımız koordinasyonunda ortaya konan mücadelenin başarılı olduğunu açık ve net olarak görüyoruz. İnanıyorum ki, ekonomimizde gözlemlediğimiz dengelenme süreci sayesinde, önümüzdeki dönemde yeniden yukarı yönlü güçlü büyüme oranları yakalayacağız” diye konuştu

İhracatın büyüme verilerini deyim yerinde ise tek başına sırtladığını kaydeden Gülle, şunları kaydetti: “2018’in ikinci yarısında ekonomimiz üzerinden gerçekleştirilen saldırıların büyüme rakamlarına yansımasını bugün hep birlikte gördük. GSYH’mız son çeyrekte %3 daralırken, her şeye rağmen yıl genelinde %2,6 büyümeyi başardık. Burada en dikkat çekici nokta ise net ihracatın son çeyrekte büyümeye 8,4 puanlık katkı vermesi. İç talebin daraldığı, kamu harcamalarının neredeyse aynı düzeyde kaldığı son çeyrekte büyüme rakamlarımızın en büyük destekçisi ihracat oldu. Yıl genelinde ise net ihracatın büyümeye 3,6 puan katkı verdiğini görüyoruz. Bugün gelinen noktada, artık ülkemizin her zaman olduğu gibi bu süreci de en az zararla atlatmayı bildiği, ihracatın ülkemiz için vazgeçilmez olduğunda herkes hem fikir. TİM olarak biz de 83 bini aşkın ihracatçımızla geçtiğimiz sene olduğu gibi bu sene de çok daha fazla çalışarak, ülkemiz bayrağını tüm dünyada dalgalandırarak hem büyümede hem yatırımlarda, hem de istihdamda ülkemize hizmet etmeye, katkı vermeye devam edeceğiz.”

İstanbul Ticaret Borsası Başkanı Ali Kopuz

İstanbul Ticaret Borsası Başkanı Ali Kopuz

Yaptığı yazılı açıklamayla TÜİK’in büyüme rakamlarını değerlendiren İstanbul Ticaret Borsası Başkanı Ali Kopuz, geçen yılın ikinci yarısı boyunca süren ekonomik saldırılara rağmen 2018 yılının büyüme ile kapanmasının önemli bir başarı olduğunu bildirdi.

Son çeyrekte yüzde 3 küçülen Türkiye ekonomisinin, ilk 3 çeyreğin etkisiyle 2018 yılını yüzde 2,6 büyüme ile kapattığına dikkati çeken Kopuz, “Bu, Türkiye’ye saldırsalar da sarsamayacaklarını göstermektedir” ifadesini kullandı.

Kopuz, daha önce yurt dışı kaynaklı ekonomik saldırıların yol açtığı kur dalgalanmalarının hem üretim maliyetlerine etki ettiğini hem de bazı reel sektör kollarında üretimde tedirginlik yarattığını dile getirerek, “Bunun da etkisiyle yılın son iki çeyreğinde büyüme hızının azalacağını belirtmiştim” değerlendirmesinde bulundu.

Başta ticaret savaşları ve Brexit olmak üzere, konjonktürel sebeplerle Avrupa ve dünya ekonomisinde ciddi yavaşlama beklentilerinin olduğu bir dönemden geçildiğini anımsatan Kopuz, tüm bunları da hesaba katarak 2018 yılı için yüzde 2,6’lık büyümenin memnuniyet verici olduğunu belirtti.

Kopuz, Türkiye’nin selameti için ekonomi yönetiminin arkasında durulması ve yapısal reformların desteklenmesi gerektiğine işaret ederek, şu ifadeleri kullandı:

“Hükümetimizin, özellikle KOBİ’lerimiz için sağladığı finansmana erişim kolaylıklarının, istihdam seferberliği kapsamında atılan adımların, kur oynaklığının dengelenmesinin, iç piyasada hareketliliği ve üretimi artıracağına olan inancım tamdır. Bizim de iş dünyası olarak kendi üzerimize düşen görevi layığıyla yapacağımızdan kimsenin şüphesi olmasın.”

“Her kuruşu doğru kullanmalıyız”

“Her kuruşu doğru kullanmalıyız”

Altınbaş Üniversitesi Rektör Yardımcısı Prof. Dr. Emre Alkin, 2018 dördüncü çeyrek ve yıllık büyüme verilerini değerlendirdi. Yılın son çeyreğinde çıkan yüzde 3’lük negatif büyümenin beklentiler dahilinde olduğunu kaydeden Alkin, “Ekonomistlerin son çeyrek tahminleri genelde yüzde 1-4 negatif büyüme arasında gidip geliyordu. Biz de Eylül 2018’de, yani son çeyreğe girilirken yaptığımız bir değerlendirmede yüzde 2.5-3.0 aralığında bir daralma tahmini ortaya koymuştuk. Ancak 2018’de en kötü ihtimalle % 2.5 büyürüz demiştik. Bu doğrulanmış oldu.”

Alarm veren sektörler

Büyüme rakamlarına bakıldığında imalat sanayii ve inşaatın alarm veren sektörler olarak dikkat çektiğini vurgulayan Akin, “Son çeyrekte imalat sanayiinde yüzde 7.4, inşaatta da yüzde 8.7’lik bir daralma var. Aslında biz bunları önceden hissettik. Nereden hissettik? Kapasite kullanım oranlarında, sanayi üretimi verilerinde, işsizlik oranlarında ve ayrıca perakende satış verilerinde. Bunların hepsi birden alarm veriyordu” dedi.

Alkin, yüzde 2.6’lık yıllık büyüme rakamının da beklentileri dahilinde gerçekleştiğini ifade etti. Alkin, “Çok daha kötümser beklentiler dile getirenler olmasına rağmen, biz daha eylül ayındaki değerlendirmelerimizde, en kötü şartlar altında bile Türkiye’nin 2018 yılında yüzde 2.5 büyüyeceğini dile getirmiştik. Bu tahminimiz de doğru çıkmış oldu” diye konuştu.

Önümüze bakalım

Geçen yılın son çeyreğine ait büyüme verilerine bakarken, geçmiş rakamların değerlendirildiğinin akıldan çıkarılmamasını isteyen Alkin, “Bunlar 2018 yılına ait verilerdi. Buna göre analiz edilmesi lazım. Yani bunları şimdi yaşanıyormuş gibi yorumlamayalım. Ama eldeki veriler gösteriyor ki birinci çeyrekte de küçülme ihtimalimiz var” ifadelerini kullandı.

Prof. Dr. Emre Alkin, büyüme verilerinin bundan sonra nereye gidebileceğine dair tahminlerini dile getirirken şunları söyledi:

“Nasıl ki geçen yılın Eylül ayında, yıllık büyüme yüzde 2.5’ten düşük çıkmaz dediysem, şimdi de şunu söyleyeyim. 2018’in son çeyreğinde bu kadar kötü bir büyüme rakamının çıkması, matematiksel olarak 2019’un dördüncü çeyreğinde iyi bir rakam çıkmasına zemin hazırlamış oldu. Dolayısıyla IMF ve Dünya Bankası gibi kuruluşların Türkiye 2019 yılında negatif büyür tezleri doğru çıkmayabilir. Ama bunun için Türkiye’nin yılın ikinci yarısında toparlanması şart.”

2019’da büyüme yüzde 0.5-1.0 çıkabilir

Yaşanan bunca sıkıntıya rağmen, iyi bir yönetimle Türkiye ekonomisinin 2019’un tamamında büyüyebileceği tahmininde bulunan Alkin, şöyle konuştu:

“Eldeki verilere bakarsak, 2019’un ilk ve ikinci çeyreklerinde de negatif büyüme ihtimali var. Ama üçüncü ve dördüncü çeyrekte toparlanma yaşanırsa 2019’u pozitif büyümeyle kapatma imkanı hala var. 2018 son çeyrekteki hızlı küçülmenin de yol açacağı matematiksel etkiyle bu yılki büyüme rakamı yüzde 0.5-1.0 aralığında çıkabilir. Ancak matematiksel düzeltmelerle övünemeyiz. Önemli olan, üretime, ihracata, istihdama katkı yapacak bir büyümenin ortaya koyulması.”

Türkiye’nin istikrarlı ve kaliteli bir büyümeye ihtiyacı olduğunu ifade eden Alkin, bunun için neler yapılması gerektiğine ilişkin görüşlerini de şöyle dile getirdi:

“Beklentileri doğru yönetmek lazım. İnsanların içinde hala bir umut var. Hükümetin, bu ümidi boşa çıkarmayacak adımlar atması lazım. Vergi uygulamaları ve kamusal destekler konusunda doğru adımlar atılmalı. Türkiye’nin harcayacağı veya israf edeceği, yanlış kullanacağı tek bir kuruş dahi yoktur. Verilen kredilerin ve desteklerin hepsi de değere dönüşmelidir. Türk özel sektörü de kaynak kullanımında basiretli davranmayı artık öğrenmeli, katma değer yaratan faaliyetlerle iştigal etmeli.”